De Nederlandse koopwoningmarkt is in grote mate gefinancialiseerd. Waar hypotheken het in eerste instantie mogelijk maakten voor huishoudens om een woning te kunnen kopen, werden hypotheken geleidelijk instrumenten van banken die de koopprijzen verder opdreven. Dat leidde weer tot extra vraag naar particuliere huurwoningen, wat deze extra interessant maakte als beleggingsobject en wat tot een gedeeltelijke financialisering van de huurwoningmarkt leidde.

Manuel Aalbers

Afdeling Geografie en Toerisme, KU Leuven

Sinds de jaren zeventig van de vorige eeuw, maar vooral sinds de jaren negentig, is er sprake van een ware kredietexplosie die de prijzen van onder andere vastgoed en aandelen tot grote hoogten deed en doet stijgen.[i] Deze periode luidde de opbouw in van een zeepbeleconomie. Met de kredietcrisis van 2008 leek het einde te komen aan die zeepbeleconomie, maar achteraf blijkt deze slechts een nieuwe fase van ‘de grote financialisering’ te hebben ingeluid.

Het begrip financialisering duidt op een toenemende dominantie van financiële actoren, praktijken en vertogen waarbij een steeds groter deel van de winst van de economie of een sector in financiële markten wordt gerealiseerd en steeds minder in de reële economie.[ii] Het gaat dus niet enkel om een grotere rol van ‘ouderwetse’ financiële instellingen zoals banken en van ‘nieuwe financiële instellingen’ zoals hedgefondsen en ‘exchange traded funds’, maar ook om de toenemende invloed van financiële markten in andere domeinen van de economie en samenleving. In de vakliteratuur vinden we voorbeelden van financialisering in een eindeloze rij sectoren, van de farmaceutische industrie tot infrastructuur en van onderwijs tot stedelijk beleid.

Er is sprake van een ‘muur van geld’ en die muur is sinds de financiële crisis niet lager maar juist hoger geworden.[iii] Niet zozeer de superrijken, maar vooral de pensioenfondsen en het monetaire beleid van lage rentes en geldverruiming zijn verantwoordelijk voor het ophogen en verlengen van de muur van geld.

Een niet onaanzienlijk deel van die financiële, metaforische muur wordt geïnvesteerd in fysieke muren, in vastgoed. Dat leidt niet per se tot een bouwhausse, wel tot het opdrijven van grond-, woning- en kantoorprijzen wereldwijd. Toch worden de vastgoedmarkten niet in alle landen op dezelfde manier overspoeld door de kredietexplosie en investeringsgolf. De Nederlandse woningmarkt wordt ten opzichte van andere woningmarketen gekenmerkt door een relatief liberaal woningfinancieringssysteem, een gemiddeld eigenwoningbezit, een zeer hoge hypotheekschuld en een snelle groei van de woningprijzen. In Nederland is de financialisering van de woningmarkt daardoor vergevorderd, zeker als we kijken naar de koopwoningenmarkt. De Nederlandse huurwoningenmarkt is minder gefinancialiseerd, maar dit is snel aan het veranderen.

Van huren naar kopen en vooral naar hypotheken

Nederland staat bekend om zijn sociale huursector. Er zijn 263 woningcorporaties die ruim twee miljoen sociale huurwoningen beheren. Zij hebben hun wortels in de Woningwet van 1901 en bouwen vanaf het interbellum op grotere schaal betaalbare huurwoningen. Door het grote woningtekort na de Tweede Wereldoorlog nam de overheid het voortouw in de volkshuisvesting. De rol van de overheid veranderde vanaf eind jaren tachtig. Het geloof dat een samenleving tot in de kleinste details door middel van regulering bestuurd kon worden, brokkelde af.

De groeiende tekorten van de nationale overheid leidden tot bezuiniging op bezuiniging. Met de beleidsnota Wonen in de jaren negentig (1989) heeft de overheid de eerste stappen gezet om zich terug te trekken uit de woningmarkt. De woningbouwverenigingen zijn in de jaren negentig in verschillende stappen losgeweekt van de overheid. De basis van dit beleid werd in de decennia daarna verder uitgerold. De beleidsnota Mensen Wensen Wonen (2000) had de volgende hoofddoelen: (1) deregulering van de woningmarkt, (2) meer bewonerscontrole en meer keuze voor woonconsumenten, en (3) het bevorderen van het eigenwoningbezit en de verkoop van delen van de sociale woningvoorraad.

Het addertje onder het gras is dat de overheid zich helemaal niet heeft teruggetrokken uit de woningmarkt. De woningcorporaties zijn weliswaar grotendeels verzelfstandigd, maar de overheid investeert, bijvoorbeeld via de hypotheekrentaftrek, nog steeds miljarden in de woningmarkt. De hypotheekmarkt is in Nederland niet enkel zo groot door de hypotheekrenteaftrek, maar ook door het leenbeleid van de banken en de doorverkoop van hypotheekportefeuilles, het zogeheten ‘securitiseren’.

Sinds het begin van de jaren negentig is het acceptatiebeleid van banken namelijk steeds soepeler geworden en zijn de kredietlimieten (dat wil zeggen het maximale bedrag dat via een hypotheek kan worden geleend) opgerekt. Waar in het verleden bij de berekening van de kredietlimieten geen rekening werd gehouden met een tweede inkomen binnen één huishouden, nemen alle banken tegenwoordig dergelijke inkomsten mee in hun berekeningen.

Daarnaast hanteren banken een hogere woonlastengrens (woonquote): het deel van het huishoudinkomen dat aan huisvesting wordt besteed. De Nederlandsche Bank berekende dat de kredietlimieten vanaf 1995 in vijf jaar met 86% werden verruimd voor wat destijds een gemiddeld anderhalfverdienershuishouden was: gezinnen met één inkomen van € 30.000 en één inkomen van €12.000.[iv]

Ook het percentage van de executiewaarde dat wordt gebruikt om de omvang van een hypotheek te berekenen is toegenomen. De executiewaarde is de waarde die een huis zou hebben als deze direct verkocht zou moeten worden en is lager dan de marktwaarde. Het aantal nieuwe hypotheken dat meer dan 75% van de executiewaarde bedraagt, is tussen 1995 en 1999 verdrievoudigd, waardoor het risico waarmee banken worden geconfronteerd is toegenomen.

Omdat het gemiddelde huishoudinkomen niet zo snel steeg als de gemiddelde huizenprijzen waren hogere ‘loan-to-value’-leningen nodig. Met andere woorden: de omvang van de lening ten opzichte van de executiewaarde is steeds groter geworden. Deze grotere leningen droegen weer bij aan hogere huizenprijzen. De hausse op de huizenmarkt was de brandstof voor de hausse op de hypotheekmarkt en omgekeerd. NB: groei die niet gebaseerd is op de productie, maar op de groei zelf, is een algemeen kenmerk van de financialisering van de economie.

Hypotheekverstrekkers ontwikkelden ook veel alternatieve hypotheekvormen die weliswaar financieel voordelig waren en waarbij optimaal gebruik werd gemaakt van de hypotheekrenteaftrek, maar die ook hoge risico's met zich meebrachten. De risicovolle beleggingshypotheek, waarmee gegokt werd op stijgende aandelenkoersen om de hoofdsom van de hypotheek uiteindelijk te financieren, haalde de traditionele annuïteitenhypotheek in. Daarbij hadden financiële tussenpersonen en hypotheekbemiddelaars er belang bij om transparantie te belemmeren; het gebrek aan transparantie maakte hun bestaan immers mogelijk.

Een andere factor die vaak onbelicht blijft in de financialisering van de woningmarkt is de hypotheeksecuritisatie, waarbij pakketjes hypotheken door banken worden doorverkocht aan investeerders. De banken maken daarbij weer kapitaal vrij voor andere leningen, vaak voor meer en nog grotere hypotheekleningen. De grote en groeiende vraag naar hypotheekleningen leidde bij banken tot een groeiende druk om deze activa buiten hun boeken te plaatsen om zo weer kapitaal vrij te maken voor een nieuwe ronde van hypotheekverstrekkingen. Ik durf de stelling zelfs aan dat om maar over zoveel mogelijk nieuwe 'grondstof' voor nieuwe securitisaties te kunnen beschikken, banken hun verstrekkingscriteria hebben verlaagd.

Ook volgens De Nederlandsche Bank lag de belangrijkste verklaring voor de sterke groei aan de vraagkant; de groeiende behoefte, vooral bij risicomijdende beleggers met kwantificeerbare toekomstige financiële verplichtingen zoals pensioenfondsen, aan veilig schuldpapier met een hoger rendement dan staatsobligaties. De lage rentestanden en de sterk toegenomen volatiliteit van aandelenkoersen deden pensioenfondsen en andere institutionele beleggers meer en meer omzien naar alternatieve beleggingsproducten met vergelijkbare of betere risicoprofielen en hogere rendementen.

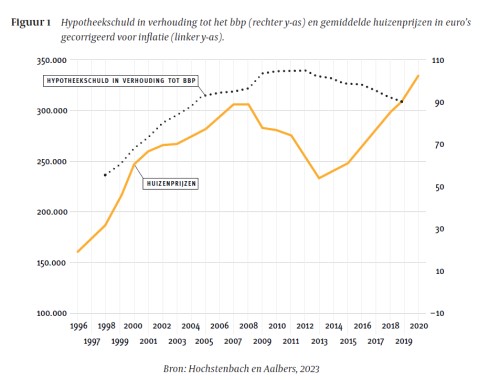

Nederland heeft in termen van bruto nationaal product een van de grootste, diepste en meest ontwikkelde securitisatiemarkten ter wereld. Vanaf midden jaren negentig is het aantal securitisaties gelijk opgegaan met de stijging van de woningprijzen (zie figuur 1). Meer geld voor de banken leidde tot grotere hypotheekleningen die vervolgens weer doorverkocht konden worden op de internationale kredietmarkt. Tot de kredietcrisis werden groeicijfers op groeicijfers gestapeld: meer securitisaties, hogere hypotheekschulden en hogere woningprijzen. Repeat. Tijdens de kredietcrisis stortte de vicieuze cirkel in, maar dit duurde niet heel lang. De securitisatiemachine werd heropgestart en na enkele jaren van verval begonnen de prijzen weer de pan uit de swingen.

Na 2013 trok de huizenmarkt weer aan, waarbij de prijzen met een ongekende snelheid stegen en nieuwe hoogten bereikten, van gemiddeld € 233.000 in 2013 naar € 422.500 eind 2023. Uiteraard stegen de inkomens veel minder snel. Interessant is dat de prijsstijgingen in de laatste tien jaar vooral tot stand kwamen in een periode waarin de overheid de fiscale steun aan het eigenwoningbezit juist afbouwde. De hypotheekrenteaftrek werd afgetopt en de staatskosten voor de regeling daalden met een derde (ook als gevolg van de dalende rentetarieven) van ongeveer € 14 mrd in 2011 naar € 9 mrd in 2020.

Ook heeft de overheid een ‘loan-to-value’-plafond ingevoerd. Waar vóór 2009 loan-to-value-ratio's van 120% gebruikelijk waren, zijn deze geleidelijk teruggebracht naar 105% in 2013 en vervolgens naar 100% in 2018. Dat betekent dat huishoudens niet langer méér kunnen lenen dan de waarde van hun huis. Dat beperkt het risico op een restschuld voor zowel huishouden als bank indien men wil of moet verkopen.

Tegelijkertijd heeft de rijksoverheid maatregelen genomen om de woningmarkt te stimuleren. De overdrachtsbelasting werd in 2011 verlaagd van 6% naar 2% - eerst als tijdelijke maatregel maar vervolgens definitief in 2013 - waardoor huizenkopers meer kapitaal aan de aankoop van de woning konden besteden. Ook werd de maximale ‘loan-to-income’-ratio verhoogd door het tweede inkomen nog zwaarder mee te laten tellen bij het vaststellen van de maximale leencapaciteit. Terwijl een deel van het beleid de hypotheek- en koopmarkt beteugelde, liet een ander deel de teugels dus juist vieren.

Het totale volume van de hypotheekschuld bleef in deze periode vrij stabiel. Het daalde volgens het CBS licht van € 730 mrd in 2013 naar € 697 mrd in 2016, om vervolgens weer iets te stijgen naar € 716 mrd in 2019. De hypotheekschuld per huiseigenaar is in deze periode echter gedaald. Ook daalde de hypotheekschuld als percentage van het bbp van 105% in 2012 naar 89% in 2019. Andere landen met relatief hoge hypotheekschulden, zoals Denemarken, Ierland en de VS, zagen een vergelijkbare daling na de kredietcrisis, terwijl landen die met lagere ratio's begonnen een stijging van de schuldenlast zagen.

We zijn daarmee in een periode van ontkoppeling tussen hypotheekschulden en huizenprijzen aangekomen: de huizenprijzen hebben nieuwe recordhoogten bereikt, terwijl de relatieve niveaus van de hypotheekschulden zijn gedaald. Figuur 1 laat dit zien. Deze ontkoppeling is illustratief voor een bredere verschuiving van een schuld- naar een rijkdom-gedreven woningmarktdynamiek. Deze verschuiving maakt schulden en hypotheken zeker niet overbodig, maar de rijkdomsdynamiek is prominenter geworden als aanvulling op het op schulden gebaseerde model.

Is het einde van de financialisering van de Nederlandse woningmarkt hiermee in zicht? Nee, niet echt. Ten eerste is er geen sprake van een de-financialisering maar eerder van een verzadiging van de Nederlandse hypotheekmarkt. Er is simpelweg weinig ruimte meer voor verdere groei. Anderzijds zien we dat de prijzen steeds meer worden gedreven door kapitaal in plaats van door schuld en daarmee komen we bij een tweede luik van de financialisering van de Nederlandse woningmarkt: de huurwoningen.

Financialisering van huurwoningen

Een illustratie van de nieuwe, door rijkdom gedreven woningmarkt is de scherpe stijging van de ‘buy-to-let’ huisaankopen na de kredietcrisis: huizen die worden aangekocht om te verhuren. Onder de verhuurders zien we zowel particulieren als beursgenoteerde bedrijven. Tot deze firma's behoren ook mondiale en gefinancialiseerde verhuurders zoals Blackstone, dat de afgelopen jaren de Nederlandse woningmarkt heeft betreden door woningblokken in Amsterdam en Rotterdam op te kopen.

Vonovia, een Duits vastgoedfonds en de grootste verhuurder ter wereld, heeft meer dan eens aangekondigd van plan te zijn om in Nederland uit te breiden, terwijl andere in Duitsland gevestigde verhuurders zoals Patrizia en LaSalle dit de afgelopen jaren al hebben gedaan door duizenden sociale huurwoningen op te kopen die voorheen eigendom waren van woningbouwverenigingen.[v] Zie ook het artikel over Heimstaden in dit nummer van S&D.

Dergelijke gefinancialiseerde verhuurders investeren met geleend geld of zijn grote vastgoedfondsen die meestal aan de beurs genoteerd zijn. Voor sommige fondsen, zoals Blackstone, gaat het om goedkoop kopen, herstructureren en weer doorverkopen, om vervolgens op zoek te gaan naar andere hoger renderende investeringen. Maar andere verhuurders, zoals Vonovia, investeren eerder voor (middel-)lange termijn in huurwoningen.

Dankzij het monetaire beleid van lage rentes en geldverruiming (‘quantitative easing’) konden zij goedkoop geld lenen om er vervolgens hogere winsten mee te boeken dan met andere beleggingen die als laag-risico worden gezien, zoals staatsobligaties. Dit maakt deze fondsen erg populair bij risicomijdende investeerders, zoals pensioenfondsen die hun investeringen in vastgoedfondsen de afgelopen decennia dan ook flink hebben opgeschroefd, in Nederland van nog geen € 22 mrd in 2002 tot € 78 mrd in 2012.[vi] Deze gefinancialiseerde verhuurders zijn vooralsnog relatief kleine spelers in Nederland en hun activiteiten beperken zich veelal tot de grotere steden. Dankzij hun financiële positie kunnen ze hun portefeuilles echter snel uitbreiden.[vii]

Het aandeel koopwoningen dat door particulieren gekocht is om door te verhuren, is in de periode 2009–2019 gestegen van 4% naar ruim 7%. In de vier grootste steden steeg dit percentage zelfs van 6% naar 12%. Het aandeel buy-to-let-aankopen in grote steden door bedrijven is in deze periode gestegen van 10% naar 16%. Alles bij elkaar waren verhuurders in 2019 dus goed voor 28% van alle woningaankopen in de grote steden.

Het is belangrijk om te onderkennen dat verhuurders natuurlijk niet alleen woningen kopen, maar ook verkopen, zowel onderling als aan eigenaar-bewoners. De netto-effecten op eigendom en huurprijzen zijn dus kleiner dan deze cijfers suggereren. Al deze transacties dragen echter bij aan dezelfde dynamiek van stijgende huurniveaus, omdat goedkopere huurwoningen doorgaans worden verkocht en nieuwe huurovereenkomsten doorgaans hogere huurprijzen opleveren.

Deze dynamiek staat in wisselwerking met de liberalisering van de huursector. Dankzij een reeks maatregelen van de afgelopen kabinetten hebben verhuurders de huurprijzen kunnen verhogen en konden zij met kortetermijnhuurcontracten werken. Tegelijkertijd zorgt de beperkte toegang tot zowel sociale huurwoningen als eigenwoningbezit voor een aanhoudende vraag naar particuliere huurwoningen. Deze hoge vraag, de verminderde bescherming van huurders en de toegenomen macht van verhuurders hebben de belangstelling van investeerders voor de particuliere huursector aangewakkerd. De buy-to-let-aankopen hebben zowel binnenlands als internationaal kapitaal naar de Nederlandse woningmarkt gesluisd waarmee potentiële eigenaar-bewoners, vooral potentiële starters op de woningmarkt, worden overgeboden en buitenspel gezet.

Veel van de beleggers die meerdere huurwoningen opkopen, zijn niet als ‘gefinancialiseerd’ te kenmerken. We zien echter wel een toename van gefinancialiseerde verhuurders. Maar het is belangrijk te begrijpen dat ook de toename van niet-gefinancialiseerde particuliere verhuurders deels wordt gedreven door financialisering. De reden dat vastgoed voor hen interessant is als belegging heeft alles te maken met het monetair en macro-economische beleid, inclusief geldverruiming, dat financialisering in de hand werkt maar dat er ook toe leidt dat investeren in woningen een lucratief alternatief is voor staatsobligaties en andere laag-risico/laag-renderende beleggingen.

Maar het gaat nog een stap verder: waar hypotheken huishoudens eerst hielpen om een woning überhaupt te kunnen kopen, werden hypotheken geleidelijk instrumenten die de koopprijzen verder opdreven. Paradoxaal genoeg maakt de hypotheek individueel woningbezit mogelijk, maar zorgt zij op collectief niveau en op langere termijn juist voor een afname van de betaalbaarheid hiervan.

Dat zien we terug in de dalende cijfers voor eigenwoningbezit, vooral onder de lage en lage-middeninkomens en onder jongere generaties die steeds meer de woningmarkt worden uitgeprijsd. Als zij nog wel kunnen kopen, is dat vooral dankzij wat Britten ‘the Bank of Mum & Dad’ noemen. Kort gezegd leidt de financialisering van de koopwoningenmarkt tot extra vraag naar particuliere huurwoningen, wat deze extra interessant maakt als beleggingsobject en wat tot een gedeeltelijke financialisering van de huurwoningmarkt leidt.

Wat te doen?

De financialisering van de economie in het algemeen en van de woningmarkt in het bijzonder is geen natuurlijk fenomeen maar is het gevolg van decennialang woningmarktbeleid, fiscaal beleid en financieel beleid, vooral op nationaal maar ook op Europees niveau. Gelukkig is er al een begin gemaakt met het aanpakken van de financialisering van de woningmarkt. Het beperken van de hypotheekrenteaftrek was een no-brainer. De hypotheekrente kan gefaseerd helemaal worden afgeschaft, zoals men in het Verenigd Koninkrijk geeft gedaan. Dat maakt tevens geld vrij voor een aantal andere ingrepen.

Ook de huurwoningenmarkt wordt in de plannen van demissionair minister Hugo de Jong langzaamaan weer meer in plaats van minder gereguleerd. Het beperken van de middenhuren is een goed begin. Verder zou de overdrachtsbelasting weer omhoog moeten. Dat beperkt speculatie op korte termijn – het wordt immers financieel minder aantrekkelijk woningen vaak van eigenaar te laten wisselen – maar zal op structurele woningbeleggers weinig impact hebben. Met andere woorden: de cowboys gaan eruit en de serieuze particuliere beleggers mogen blijven. We moeten niet bang zijn dat dit tot minder woningbouw leidt: de meeste van die cowboys kopen vooral bestaande huurwoningen op. Ze verhogen de huren maar niet het aanbod aan huurwoningen.

Uiteraard moeten er daarnaast meer alternatieven komen. Meer sociale huurwoningen vooral. Maar de overheid kan ook coöperatieve en alternatieve huisvestingsmodellen bevorderen. Een beetje subsidie en een verlaagde grondprijs kunnen daarbij helpen, maar nog belangrijker hiervoor is het om initiatieven van onderop te bevorderen, bijvoorbeeld met een ‘revolving fund’ die speciale leningen verstrekt voor initiatieven waarvoor grote banken geen lening verstrekken. Ook is het belangrijk dat er een kennisbank komt waarin enkele door de overheid betaalde professionals hun ervaring inzetten om nieuwe initiatieven te ondersteunen, zodat men niet telkens het wiel opnieuw moet uitvinden.

Verder kan de overheid pensioenfondsen oproepen om meer direct te beleggen in middenhuurwoningen en minder via buitenlandse ‘exchange traded funds’ en ‘real estate investment trusts’ (de ook in Nederland juridische naam voor een specifieke vorm van gereglementeerde vastgoedbeleggingsfondsen met ingebakken belastingvoordelen) die zelden veel belasting betalen en vaak hogere huurprijzen proberen af te dwingen. Nederland heeft de ‘real estate investment trusts’ al in 1969 toegang gegeven tot de Nederlandse vastgoedmarkt, maar deze waren eerder vooral actief op de kantorenmarkt.

Eigenlijk zal de overheid zich bij elke grote portfoliotransactie moeten afvragen of dit in het belang is van de Nederlandse woningmarkt, zeker als zowel de winst als de belasting in het buitenland terechtkomen. En als beleggers te dominant worden in een bepaald marktsegment of een bepaalde buurt, zou dit tegengegaan kunnen worden, wellicht door anti-monopoliewetgeving toe te passen.

Tot slot zien we dat gefinancialiseerde verhuurders zich steeds meer toeleggen op specifieke marktsegmenten zoals co-living (een businessmodel waarbij een huis delen een marktproduct is geworden), studentenflats en ouderenwoningen, soms omdat de regulering daar anders is en soms omdat de potentiële marges er groter zijn. Als we naar die sub-markten kijken, zien we helemaal geen afnemende interesse onder beleggers maar juist een grote groei.

Onder het mom van ‘flexibel wonen’ wordt het delen van een flat tot lang na de studententijd gepromoot en ouderhuisvesting en woonzorgwoningen worden in toenemende mate gezien als financiële activa waar veel geld mee kan worden verdiend. We moeten deze woningen – net als alle andere woningen – weer in de eerste plaats behandelen als een thuis in plaats van als een beleggingsproduct.

Noten

[i] Dit artikel maakt gebruikt van een aantal eerdere artikelen, deels met co-auteurs, vooral Aalbers, M.B. (2009). Residential capitalism in Italy and the Netherlands. In: H.M. Schwartz and L. Seabrooke (Eds) The politics of housing booms and busts, pp. 146-169. Basingstoke: Palgrave; Aalbers, M.B. Engelen, E. & Glasmacher, A. (2010). De staat en de securitisatierevolutie: de institutionele verankering van een nieuwe obligatiemarkt. Beleid en Maatschappij 37(3): 207-220; Aalbers, M.B., Hochstenbach, C., Bosma, J. & Fernandez, R. (2021). The death and life of private landlordism: How financialized homeownership gave birth to the buy-to-let market. Housing, Theory and Society 38(5): 541-563; Hochstenbach, C. & Aalbers, M.B. (2023). The uncoupling of house prices and mortgage debt: towards wealth-driven housing dynamics. International Journal of Housing Policy.

[ii] Aalbers, M.B. (2016). The Financialization of Housing: A Political Economy Approach. Londen: Routledge.

[iii] Fernandez, R. & Aalbers, M.B. (2016). Financialization and housing: Between globalization and Varieties of Capitalism. Competition and Change 20(2): pp. 71-88.

[iv] DNB (2000). Het bancaire hypotheekbedrijf onder de loep. Rapport over de ontwikkelingen op de hypotheekmarkt in de periode 1994-1999 gebaseerd op onderzoek naar de hypothecaire kredietverlening bij Nederlandse financiële instellingen. Amsterdam: De Nederlandsche Bank.

[v] Aalbers, M.B., Van Loon, J. & Fernandez, R. (2017). The financialization of a social housing provider. International Journal of Urban and Regional Research 41(4): 572-587; Hochstenbach, C. (2022). Uitgewoond: Waarom het hoog tijd is voor een nieuwe woonpolitiek. Amsterdam: Das Mag.

[vi] Van Loon, J. & Aalbers, M.B. (2017) How Real Estate Became ‘Just Another Asset Class’: The Financialization of the Investment Strategies of Dutch Institutional Investors. European Planning Studies 25(2): 221-240.

[vii] Fernandez, R., Hartlief, I. & Hudig, K. (2022). Blackstone als nieuwe huisbaas. Hoe grote beleggers terrein dreigen te winnen op de Nederlandse woningmarkt. Amsterdam: SOMO.